Государственная облигация - Government bond

Эта статья нужны дополнительные цитаты для проверка. (Июль 2008 г.) (Узнайте, как и когда удалить этот шаблон сообщения) |

| Финансовые рынки |

|---|

|

| Рынок облигаций |

| Фондовый рынок |

| Другие рынки |

| Внебиржевой (внебиржевой) |

| Торговля |

| Связанные области |

А государственная облигация или же суверенная облигация является инструмент из задолженность (а связь ) выпущен национальным правительством для поддержки государственные расходы. Обычно он включает обязательство платить периодические интерес, называется купонные выплаты, и погасить номинальную стоимость зрелость Например, держатель облигации инвестирует 20 000 долларов США (так называемая номинальная стоимость) в 10-летнюю государственную облигацию с 10% годовым купоном; правительство будет выплачивать держателю облигации 10% от 20 000 долларов в год. В срок погашения правительство вернет первоначальные 20 000 долларов.

Государственные облигации могут быть номинированы в иностранной валюта или национальная валюта правительства.[1] Страны с менее стабильной экономикой, как правило, номинируют свои облигации в валюте страны с более стабильной экономикой (т. Е. твердая валюта ). Когда правительства с менее стабильной экономикой выпускают облигации, существует вероятность, что они не смогут выплачивать процентные платежи и могут дефолт. Все облигации несут риск дефолта. Международный рейтинговые агентства предоставить рейтинги облигациям каждой страны. Держатели облигаций обычно требуют более высокой доходности от более рискованных облигаций. Например, 24 мая 2016 года 10-летние государственные облигации, выпущенные правительством Канады, предлагали доходность 1,34%, а 10-летние государственные облигации, выпущенные правительством Бразилии, предлагали доходность 12,84%.[2]

Когда правительство приближается к дефолту по своему долгу, средства массовой информации часто называют это кризис суверенного долга.[3][4]

История

В Голландская Республика стал первым государством, профинансировавшим свой долг за счет облигаций, когда оно приняло на себя облигации, выпущенные городом Амстердам в 1517 году. Средняя процентная ставка в то время колебалась около 20%.

Первые официальные государственные облигации, выпущенные национальным правительством, были выпущены Банк Англии в 1694 г., чтобы собрать деньги на войну против Франции. Форма этих облигаций была как лотереей, так и аннуитетом. Банк Англии и государственные облигации были введены в Англии Вильгельм III Англии (также называемый Вильгельмом Оранским), который финансировал военные усилия Англии, копируя подход к выпуску облигаций и привлечению государственного долга из Семь голландских провинций, где он правил как Штатхолдер.

Позже правительства Европы начали следовать этой тенденции и выпускать бессрочные облигации (облигации без срока погашения) для финансирования войн и других государственных расходов. Использование бессрочных облигаций прекратилось в 20 веке, и в настоящее время правительства выпускают облигации с ограниченным сроком до погашения.

Вовремя Американская революция Правительство США начало выпускать облигации для сбора денег, эти облигации назывались ссудными сертификатами. Общая сумма облигаций составила 27 миллионов долларов и помогла финансировать войну.[5]

Риски

Риск кредита

Государственная облигация в собственной валюте страны, строго говоря, безрисковая облигация, потому что правительство может в случае необходимости создать дополнительную валюту чтобы выкупить облигацию на зрелость. Однако были случаи, когда правительство решало дефолт по долгу в национальной валюте, а не создавать дополнительную валюту, например Россия в 1998 г. «рублевый кризис» ) (видеть национальное банкротство ).

Инвесторы могут использовать рейтинговые агентства для оценки кредитного риска. В Комиссия по ценным бумагам и биржам (SEC) назначила десять рейтинговых агентств национально признанные статистические рейтинговые организации.

Валютный риск

Валютный риск - это риск того, что стоимость валюты, выплачиваемой облигацией, снизится по сравнению с базовой валютой держателя. Например, немецкий инвестор посчитал бы облигации США более подверженными валютному риску, чем облигации Германии (поскольку доллар может упасть по отношению к евро); Точно так же инвестор из Соединенных Штатов считает, что облигации Германии имеют больший валютный риск, чем облигации США (поскольку евро может упасть по отношению к доллару). Облигация с выплатой в валюте, не имеющей истории сохранения своей стоимости, может оказаться не очень выгодной сделкой, даже если предлагается высокая процентная ставка.[6]Валютный риск определяется колебаниями обменных курсов.

Риск инфляции

Инфляционный риск - это риск того, что стоимость валюты, выплачиваемой по облигации, со временем снизится. Инвесторы ожидают некоторой инфляции, поэтому существует риск того, что инфляция ставка будет выше, чем ожидалось. Многие правительства выпускают облигации с индексом инфляции, которые защищают инвесторов от инфляционного риска, связывая как процентные платежи, так и выплаты по срокам погашения с индексом потребительских цен. В Великобритании эти облигации называются индексируемыми облигациями.

Риск процентной ставки

Также упоминается как рыночный риск, по всем облигациям начисляются проценты оценить риск.Изменения процентной ставки могут повлиять на стоимость облигации. Если процентные ставки падают, то цены на облигации растут, а если процентные ставки, то цены на облигации падают. Когда процентные ставки повышаются, облигации становятся более привлекательными, потому что инвесторы могут получать более высокую купонную ставку, тем самым риск периода владения может возникнуть. Процентная ставка и цена облигации имеют отрицательную корреляцию. Более низкие купонные ставки по облигациям с фиксированной ставкой означают более высокий риск процентной ставки, а более высокие купонные ставки по облигациям с фиксированной ставкой означают более низкий риск процентной ставки. Зрелость облигации также влияет на процентный риск. Действительно, более длительный срок погашения означает более высокий риск процентной ставки, а более короткий срок погашения означает меньший риск процентной ставки.

Денежная масса

Если Центральный банк покупает государственную ценную бумагу, такую как облигация или казначейский вексель, это увеличивает денежная масса потому что центральный банк вводит ликвидность (наличные деньги) в экономику. Это снижает доходность государственных облигаций. Напротив, когда центральный банк борется с инфляцией, он сокращает денежную массу.

Эти действия по увеличению или уменьшению количества денег в банковской системе называются денежно-кредитная политика.

объединенное Королевство

В Великобритании государственные облигации называются свинки. Старые выпуски имеют такие названия, как «Казначейские акции», а новые выпуски называются «Казначейские ценные бумаги».[7][8] Индексированные по инфляции свиньи называются Индексированные свинки.,[9] что означает, что стоимость золота растет вместе с инфляцией. Это ценные бумаги с фиксированной процентной ставкой, выпущенные британским правительством для сбора денег.[10]

У британских государственных облигаций сроки погашения простираются намного дальше в будущее, чем у других европейских государственных облигаций, что повлияло на развитие рынков пенсионного страхования и страхования жизни в соответствующих странах.

Обычная позолота Великобритании может выглядеть так - «Казначейские акции 3% 2020 года».[11]На 27 апреля 2019 года 10-летние государственные облигации Соединенного Королевства имели доходность 1,145%. Ставка Центрального банка составляет 0,10%, а рейтинг Великобритании - AA, согласно Стандартный & Бедный.[12]

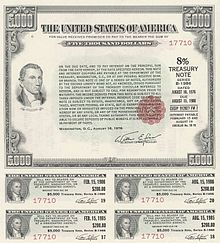

Облигации правительства США

Казначейство США предлагало несколько типов облигаций с разным сроком погашения. По некоторым облигациям проценты могут выплачиваться, по другим - нет.[13]

- Сберегательные облигации : они считаются одними из самых безопасных вложений.

- Казначейский билет (T-Notes): срок погашения этих облигаций составляет два, три, пять или 10 лет, они обеспечивают фиксированные купонные выплаты каждые шесть месяцев и имеют номинальную стоимость 1000 долларов США.

- Казначейские облигации (казначейские облигации или длинные облигации): это казначейские облигации с самым длинным сроком погашения от двадцати до тридцати лет. У них также есть купонная выплата каждые шесть месяцев.

- Казначейские ценные бумаги с защитой от инфляции (TIPS): облигация с индексом инфляции выпущен Казначейством США. Основная сумма этих облигаций скорректирована с учетом Индекс потребительских цен. Другими словами, основная сумма увеличивается с инфляцией и уменьшается с дефляцией.

Главный аргумент для инвесторов в пользу владения государственными облигациями США заключается в том, что облигации освобождены от государственных и местных налогов.

Облигации продаются через аукцион система правительства. Облигации покупаются и продаются на вторичный рынок, финансовый рынок, на котором финансовые инструменты, такие как акции, связь, вариант и фьючерсы торгуются. Вторичный рынок можно разделить на две рыночные категории. без рецепта рынок и биржевой рынок.

В Treasury Direct - официальный сайт, на котором инвесторы могут приобретать казначейские ценные бумаги напрямую у правительства США. Эта онлайн-система позволяет инвесторам сэкономить на комиссиях и сборах, взимаемых с традиционных каналов. Инвесторы могут использовать банки или брокеров для хранения облигаций.

Смотрите также

- Консоль

- Валютные резервы Китайской Народной Республики

- Государственный долг

- Список государственных облигаций

- Муниципальная облигация

- Казначейство

- Узы войны

- Рынок облигаций

- Бескупонная облигация

- Рыночный риск

- Вторичный рынок

Рекомендации

- ^ «Определение суверенных облигаций». investopedia.com. 2011. Получено 15 декабря 2011.

- ^ «Определение суверенных облигаций». investopedia.com. 2011. Получено 15 декабря 2011.

- ^ "Что такое суверенный долг".

- ^ «Кризис суверенного долга Португалии». Архивировано из оригинал на 2014-08-10. Получено 2014-08-02.

- ^ «Краткая история инвестирования в облигации».

- ^ «Анализ: Подсчет стоимости валютного риска на развивающихся рынках облигаций». Рейтер. 22 ноября 2013 г.

- ^ «Ежедневные цены и доходность». Офис по управлению долгом Великобритании. Получено 19 августа 2020.

- ^ «Gilt Market: о свинках». Офис по управлению долгом Великобритании. Архивировано из оригинал на 2016-11-10. Получено 2011-06-13.

- ^ «Рынок ценных бумаг: ценные бумаги, привязанные к индексам». Офис по управлению долгом Великобритании. Архивировано из оригинал на 2011-07-18. Получено 2011-06-13.

- ^ «Государственные облигации Великобритании: факты». Currency.com. Получено 20 апреля, 2020.

- ^ «Объяснение Gilts и корпоративных облигаций». 2 августа 2016.

- ^ "Мировые государственные облигации Великобритании".

- ^ «Пример государственных облигаций США».